¿Cómo acceder al factoraje financiero?

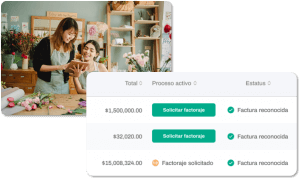

El factoraje financiero es una herramienta de financiamiento de las empresas. Es una alternativa ante la falta de liquidez de empresas, el poco acceso a créditos bancarios y las tasas altas que ofrecen los bancos. Aquí te explicamos como acceder al factoraje.

Factoraje o factoring es una transacción derivada de un contrato, a través de la cuál una empresa vende sus facturas o cuentas por cobrar a una compañía financiera. No es nada nuevo, pero en los últimos años ha crecido de manera considerable, ya que ofrece un financiamiento más barato que antes no sería posible.

El contrato de factoraje

El contrato de factoraje o factoring es aquel contrato por el que un negocio cede una factura a crédito a una empresa de factoraje. Es decir, sus derechos sobre créditos a cambio de que la sociedad de factoraje se los pague anticipadamente. A este importe se deduce una comisión o un tipo de interés actualizado, dependiendo del riesgo de cobranza.

Mediante este contrato, la empresa de factoraje financiero pacta con el cliente en adquirir derechos de crédito que éste tenga a su favor por un precio determinado, en moneda nacional o extranjera, independientemente de la fecha y la forma en que se pague.

Para entender el proceso, es necesario saber quiénes participan en el contrato:

¿Quién participa en un contrato de factoraje?

- La parte vendedora, que puede ser una persona física o una empresa que cede sus facturas a una empresa de factoraje mediante un contrato de servicios.

- La parte compradora, también una empresa o una persona física, que promete el pago a un plazo pactado con la parte vendedora, a cambio de los servicios o productos entregados en tiempo y forma.

- La empresa de factoraje o institución financiera, también llamada factor, que funge como intermediario financiero entre ambas partes para financiar a la parte vendedora en tanto se cumple el plazo para que la parte compradora pague las facturas.

En algunos tipos de factoraje (sobre todo factoraje de exportación) pueden participar también otras partes, como las compañías aseguradoras o terceros encargados de gestiones de cobranza.

Proceso para acceder al factoraje financiero

Una empresa o negocio que desea acceder a factoraje, debe cumplir con todos los pasos de un procedimiento que, no siendo complejo, lleva sí atención. Este se divide en dos partes: antes de contratar el servicio de factoraje y después de haberlo contratado.

El procedimiento es el siguiente:

Proceso para contratar el Factoraje:

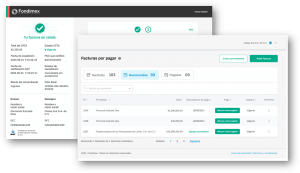

- La empresa contacta a la empresa de factoraje, por ejemplo Fondimex u otra del mercado.

- La empresa de factoraje le envía la solicitud y la lista de los documentos requeridos.

- La empresa entrega a la empresa de factoraje la solicitud completa y la documentación necesaria. Todo debe estar debidamente firmado e intervenida por las autoridades de la empresa.

- La empresa de factoraje evalúa la información y le da a la empresa una propuesta de cotización. Normalmente esta propuesta depende del plazo, importe y posibilidad de recuperación de las facturas.

- La empresa, si acepta la propuesta, se formaliza la línea de factoraje. Esto se realiza a través de un contrato que debe ser firmado por ambas partes.

Proceso una vez contratado el Factoraje:

- Los clientes de la empresas deudoras son notificados de las nuevas instrucciones de pago. En ella se indica que el pago de las facturas se debe realizar directamente a la empresa de factoraje y no a la empresa emisora de la factura inicial.

- La empresa envía los documentos dirigidos a la empresa de factoraje.

- La empresa de factoraje o institución financiera fondea a la empresa según lo acordado. Esto significa que realiza el pago correspondiente al descuento de las facturas según el contrato firmado.

- Posteriormente, la empresa cuenta con efectivo de manera inmediata. Esto acelera su cashflow, descontando las facturas adeudadas por sus clientes en la empresa de factoraje.

Es natural que existan dudas de si factoraje financiero será la mejor opción de financiamiento para tu negocio. Muchas veces ayuda entender cómo se diferencia de un crédito o préstamo bancario.